最近は、相続税の特集を組めば雑誌の売れ行きがよいそうで、小規模宅地等の特例(いわゆる、自宅の土地の8割引特例)に関する記事も増えました。

でも、税理士の立場から見ると、他の相続税の記事に比べて間違いが多いことが気がかりです。

「自宅の土地の8割引特例」の間違い例

【間違い例】

- 自宅に同居し、かつ、持ち家がないという条件を満たさなければ、子は80%減額を受けることができない(ビジネス週刊誌)

- 同居または生計を一にする子が亡父の自宅敷地を相続しなければ、80%評価減は受けられない(ビジネス週刊誌)

- (親が老人ホームに入った場合)自宅を出たものとして同居を認められず小規模宅地の評価減の特例が使えなくなる(FPさんが書かれた書籍)

これらはすべて、今年発売された雑誌や書籍の文章です。

間違っている箇所は、税理士なら一目瞭然なのに・・・ということは、この自宅の土地の8割引特例、税理士以外の人が正しく理解できていない規定No.1なのかもしれません。

「キャッシュ」と「土地」の相続税について知るべし

でも、国税庁が公表しているデータによれば

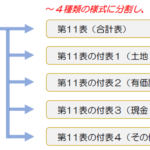

相続税の当初申告財産(平成22年分申告事績)

(1)土地(48.3%) (2)現金・預貯金(23.3%)←上位2種類で財産全体の7割以上

相続税の申告もれ財産(平成22事務年度分)

(1)現金・預貯金(33.8%) (2)土地(18.3%)←上位2種類で財産全体の5割以上

となっています。

つまり、相続税がかかる方なら、何はともあれ「キャッシュ」と「土地」、この2つに関する相続税の考え方について知らないと、まったく話になりません。

相続税の計算や財産の評価など、細かい知識を得るのは、その後で十分です。

例えば、相続税がかかる方に納税資金の準備として生命保険をおすすめしたり、相続税を節税するため二世帯住宅の建築を提案したりするときに、相続税の計算上、お客様の自宅の土地が1億円なのか、8割引の2,000万円なのかが分からないのに、正しいアドバイスができるでしょうか。

「詳しくは税理士にお尋ねください」だったとしても、【間違い例】の何が間違いなのかを理解すること。お客様の相続のご相談にのる立場なら、それが理想だと思います。

「自宅の土地の8割引特例」の間違い例 解説

【正解】

- 「かつ」が誤り

子どもが親と同居しているなら、持ち家があっても8割引は適用可。土地の所有者が亡父で、建物が子どもの所有ということはよくある。

同居していないなら、持ち家がない(3年以内に持ち家に住んでいない)という条件がある。- 「もらった人判定」と「亡くなった人判定」を混同している例

生計を一にする子が8割引の適用を受けられるのは、亡父の自宅敷地ではなく自分が自宅として使っていた亡父所有の土地。- 「もらった人判定」と「亡くなった人判定」を理解していない例

親が老人ホームに入ると8割引の適用が受けられないのは、子どもとの同居の有無が問題なのではなく、自宅が親の生活拠点ではなくなってしまうから。同居の有無以前の話。