令和6年分の所得税では定額減税が実施され、一定額が所得税から控除されます。

そのため、今年亡くなった方の確定申告を

年内に行う場合の「準確定申告」では

申告書にその旨を記載するのを、忘れないようにしましょう。

定額減税について

令和6年分の所得税額から控除される定額減税額は、次の金額の合計額です。

・ 本人 30,000円

・ 同一生計配偶者又は扶養親族 1人につき30,000円

ただし

・ 令和6年分の合計所得金額が1,805万円を超える方

・ 本人が非居住者の方

は、定額減税の対象になりません。

合計所得金額とは、

不動産や株式の譲渡や事業の赤字などのない普通の方は、申告書第一表⑫欄の金額です。

また、控除される金額は、その人の所得税額が上限です。

所得税の準確定申告について

所得税の確定申告は、通常

1月1日から12月31日までの、1年間の所得を計算し

その所得金額に対する税額を算出し

翌年の2月16日から3月15日までの間に、申告と納税を行うことになっています。

一方、年の中途で亡くなった方の確定申告は、相続人がその人の代わりに

1月1日から亡くなった日までの所得金額と税額を計算し

亡くなった日の翌日から4か月以内に、申告と納税を行います。

これを、準確定申告といいます。

準確定申告で定額減税の適用を受ける場合

令和6年6月1日以後に準確定申告書を提出する場合は

準確定申告で、定額減税の適用が受けられます。

ただし、令和6年分の確定申告の様式は、まだ公表されておらず

昨年の令和5年分の様式を使うことになります。

その場合は、

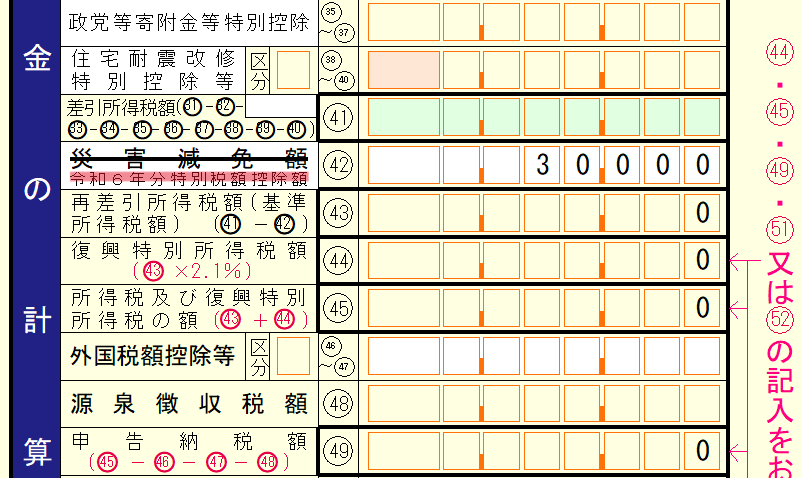

申告書第一表の㊷欄「災害減免額」欄に線を引いて消し

余白に「令和6年特別税額控除額」と記載した上で、

その右の金額欄に、定額減税額を記載するようにしてください。

また、紙ではなく、e-Taxソフトで電子申告をする場合は

申告書第一表の「災害減免額」欄に、定額減税額を入力してください。