令和5年度の税制改正で、相続税・贈与税の計算ルールに大きな変更がありました。

一番大きな変更点は、相続税の対象になる生前贈与の年数が長くなることです。

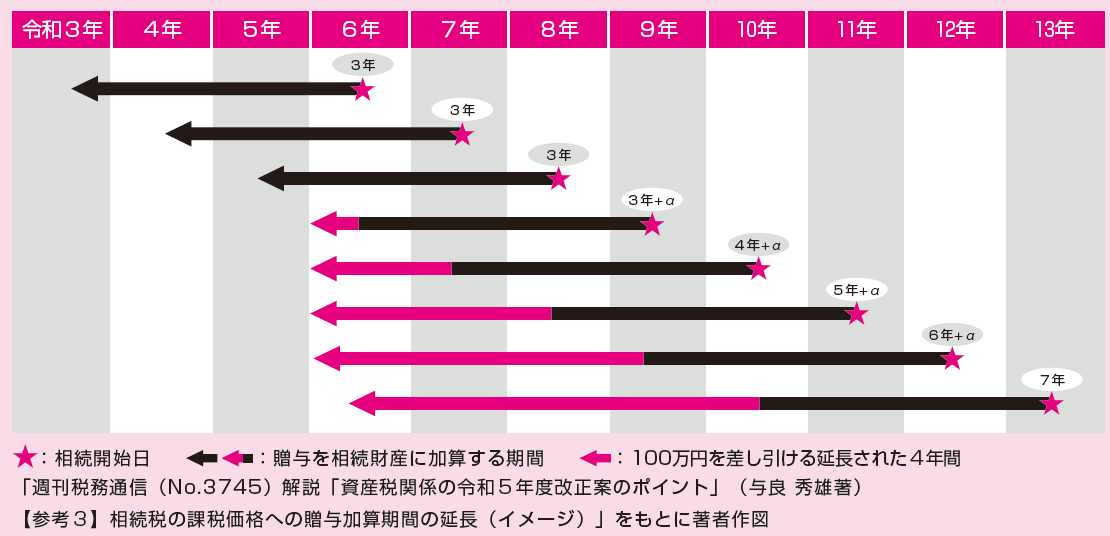

生前贈与の相続税への加算期間の延長

今までは、相続税申告時に相続財産に加算され

相続税の課税対象とされる生前贈与は、相続開始前3年分の贈与でした。

この加算期間が7年に延長されます。

ただし、いきなり3年から7年に4年間延びるわけではありません。

令和6年1月1日以後の贈与にかかる相続税について、少しずつ延長されていき

最大の7年分になるのは令和13年の相続からです。

たとえば、令和8年までに亡くなれば、加算期間は従来通り3年ですが

令和9年以降の死亡(相続)については加算期間が順次伸び

令和9年の死亡(相続) 3年+α ※最長4年

令和10年の死亡(相続)4年+α ※最長5年

令和11年の死亡(相続)5年+α ※最長6年

令和12年の死亡(相続)6年+α ※最長7年

となり

令和13年の死亡(相続)以後は、常に過去7年分の贈与が加算されることになります。

緩和措置の新設もあり

とはいえ、過去の贈与の記録を7年間もの長期間、管理するのは大変なので

今回の改正で延長された年数分

つまり、相続前3年間を超える部分(4~7年前の最長4年分)の贈与からは

総額100万円までを差し引ける、つまり、相続財産に加算しなくてよいことになりました。

例えば、令和13年1月1日に亡くなった方の場合

令和10~12年の贈与(従来通りの過去3年分):全額相続財産に加算する必要あり

令和6~9年の贈与(延長された4年分):4年間の贈与総額が100万円以内なら加算不要

100万超なら贈与額から100万円を差し引いた額を相続財産に加算

となります。

これからは、相続人の全員が各自の生前贈与の内容を詳しく教え合わないと

正しい相続税申告ができなくなりますし

相続税の計算も、より複雑になる可能性が高いと思います。

いつ亡くなるかは誰にも分からない

上記の計算ルールの変更に伴って

生前贈与を早めたり、相続税対策を進めることは確かに大切です。

人の死亡率は100%で、私たちの誰もがいつかは亡くなりますから。

ただ、それがいったいいつなのか。

それは、死期が迫らない限り分かりません。

ということは、相続税節税のための生前贈与のシミュレーションも

あくまで机上の空論にすぎません。

節税対策にプラスして、家族の状況や自分の希望に沿った、渡し方・もらい方を考えていきたい方は

どうぞ遠慮なくご相談ください。